Strefa wiedzy

Piętrzy się liczba niezapłaconych polis i długów z gwarancji ubezpieczeniowych – klienci zalegają na ...

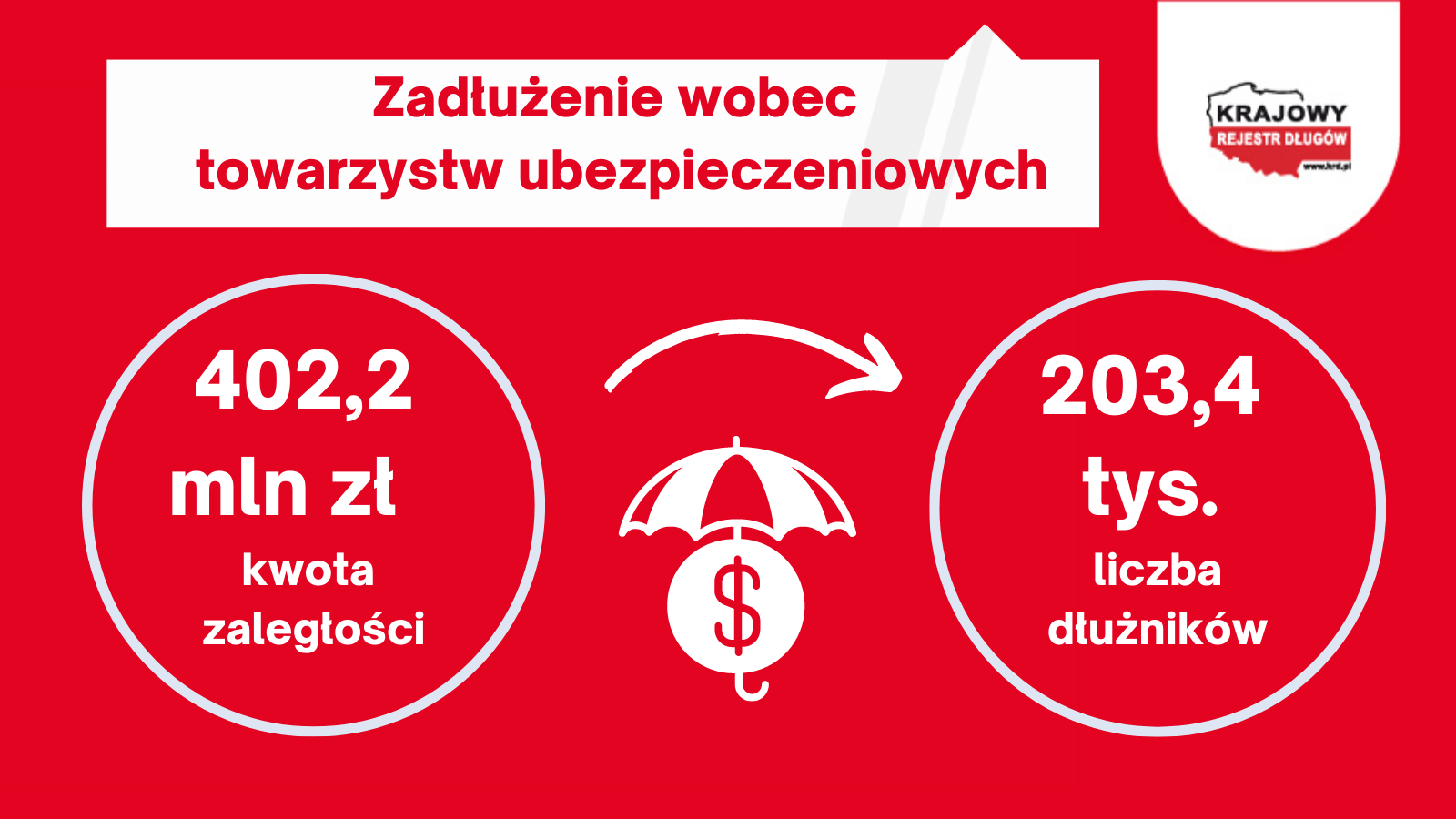

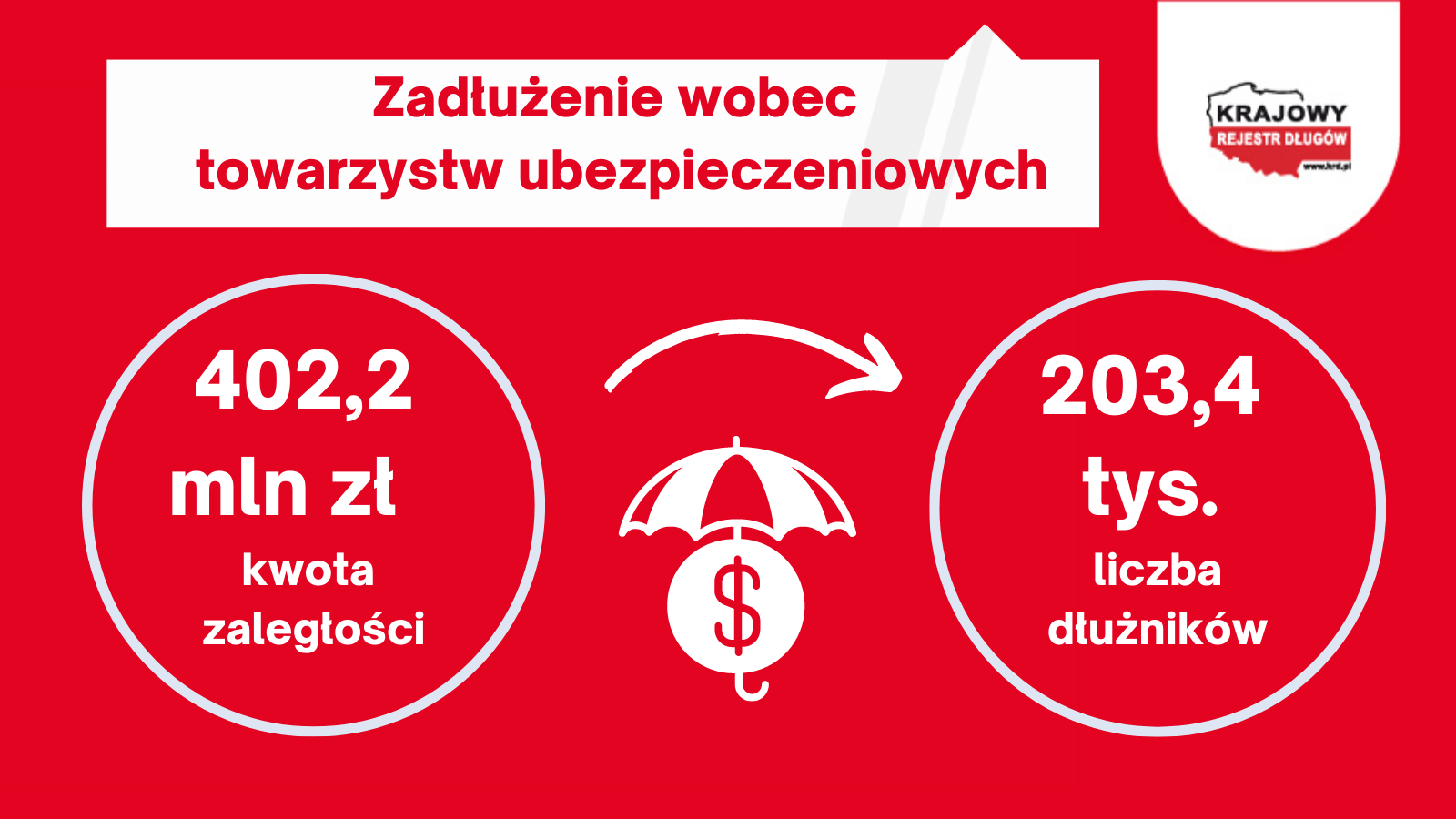

Rośnie zadłużenie klientów wobec towarzystw ubezpieczeniowych. Z danych Krajowego Rejestru Długów wynika, że w ciągu roku zwiększyło się o 20 mln zł i obecnie wynosi 402,2 mln zł. Najwięcej mają do oddania firmy, które zalegają na kwotę 220,7 mln zł. Konsumenci są winni blisko 181,5 mln zł. Najczęstszym powodem zadłużenia w przypadku polis, które automatycznie się przedłużają, jest niewypowiadanie umów przez klientów. W przypadku przedsiębiorców gros zaległości to nieopłacone gwarancje ubezpieczeniowe.

Według ostatnich danych Polskiej Izby Ubezpieczeń w 2022 r. towarzystwa ubezpieczeniowe wypłaciły o 7,5 proc. odszkodowań i świadczeń ubezpieczeniowych więcej niż rok wcześniej. Na rynku polis życiowych w 2022 r. utrzymywał się wzrost w wypłacanych świadczeniach. Widać było też rosnące zainteresowanie ubezpieczeniami życiowymi. W 2022 r. polisę na życie miało 23,8 mln Polaków, w tym 12,7 mln w ramach ubezpieczeń grupowych. To o około 1 proc. więcej niż rok wcześniej. W ubezpieczeniach majątkowych największą część odszkodowań stanowią ubezpieczenia komunikacyjne.

Rosną koszty napraw pojazdów

W tym roku największym wyzwaniem dla ubezpieczycieli jest inflacja i rosnące koszty oraz problemy z naprawami pojazdów. Odszkodowania i świadczenia z obowiązkowego OC posiadaczy pojazdów były w 2022 r. o 6 proc. większe niż w 2021 r. Jednocześnie pomimo wzrostu kosztów szkód, średnia składka w ubezpieczeniach OC pojazdów mechanicznych wzrosła tylko o 0,4 proc. i wyniosła 490 zł. W tym samym czasie średnia szkoda z OC wzrosła o 8,4 proc., do 9 199 zł. Odszkodowania z autocasco wyniosły o 6,9 proc. więcej niż rok wcześniej.

- Inflacja ma znaczny wpływ na konieczność urealniania wyceny usług w branży ubezpieczeniowej. Rosnące koszty pracy, drożejące podzespoły, a także zakłócenia w globalnych łańcuchach dostaw mogą powodować straty. Tylko same opóźnienia w dostawach części do aut doprowadzają do wydłużenia najmu pojazdów zastępczych nawet o kilka dni. To kosztuje ubezpieczycieli. Jeśli nałożyć na to zaległości klientów w opłacaniu składek, które według naszych danych sięgają ponad 400 milionów złotych, widać, że sytuacja branży nie jest łatwa. Nieuregulowane zobowiązania wobec ubezpieczycieli ma 203,4 tysiąca klientów, zarówno konsumentów, jak i firm. Przeciętne zadłużenie wynosi niemal 2 tysiące złotych – mówi Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej.

Ubezpieczenia gwarancji pod lupą

Najwięcej do oddania towarzystwom ubezpieczeniowym mają przedsiębiorcy, którzy zalegają na kwotę 220,7 mln zł. Gros tych długów – 81,4 mln zł – należy do branży TSL. Niesolidne w regulowaniu zobowiązań jest też budownictwo z kwotą 39,3 mln zł.

- Towarzystwa ubezpieczeniowe udzielają przedsiębiorcom coraz więcej gwarancji finansowych. Najpierw pandemia, a teraz spowolnienie gospodarcze, wysoka inflacja, rosnąca liczba upadłości i restrukturyzacje wśród przedsiębiorców dodatkowo zmobilizowały wiele firm do tego, by zabezpieczać transakcje płatności. Jest to niejako wpisane w ich politykę, zwłaszcza jeśli udzielają klientom wysokich kredytów kupieckich z długim terminem zapłaty. Natomiast towarzystwa ubezpieczeniowe, chcąc udzielić takiej gwarancji, muszą wcześniej sprawdzić kondycję finansową firm. KRD jest dla nich źródłem takich automatycznych raportów – informuje Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej.

Jeśli spojrzeć na zaległości przez pryzmat formy prawnej firm, to najmocniej zadłużone są spółki prawa handlowego, które nie uregulowały u ubezpieczycieli prawie 130 mln zł. Duża kwota, bo 91,3 mln zł, obciąża jednoosobowe działalności gospodarcze.

Mężczyźni mają większe długi niż kobiety

Dane KRD pokazują, że ostatni rok przyniósł zwiększenie długów klientów wobec ubezpieczycieli o 20 mln zł. Jeszcze dwanaście miesięcy temu wynosiły one 381,9 mln zł. Obecnie polis nie opłaciło 166 tys. konsumentów i 37,5 tys. firm. Takich nieopłaconych składek może być jednak znacznie więcej, ale często kwoty są zbyt niskie, by móc wpisać należność do KRD – minimalna wartość długu musi wynosić 200 zł w przypadku konsumenta i 500 zł w przypadku firmy.

W gronie konsumentów najmniej solidni w opłacaniu polis są mieszkańcy województwa mazowieckiego, którzy powinni oddać blisko 30 mln zł. Drudzy są dłużnicy z Wielkopolski w sumą blisko 20,3 mln zł, a trzeci Dolnoślązacy - ich konto obciąża 19,7 mln zł.

Wśród dłużników ubezpieczeniowych widniejących w KRD ponad ¼ to kobiety. Resztę stanowią mężczyźni - zazwyczaj to oni są właścicielami samochodów i na nich ciąży obowiązek zapłaty składki OC. W przypadku, gdy tego nie zrobią, ubezpieczyciele wpisują ich do KRD.

Problemy z płatnościami za polisy mają głównie Polacy w wieku 36-45 lat, którzy nie uregulowali 56,3 mln zł. Składek nie płacą też osoby pomiędzy 26 a 35 rokiem życia, na koncie których uzbierało się 45,1 mln zł długów. Największe zaległości w obu tych grupach dotyczą składek za ubezpieczenie OC pojazdów oraz nieruchomości. Najmniejsze zaległości dotyczą osób w wieku 18-25 lat, którzy uzbierali 10,8 mln zł długów.

W gronie przedsiębiorstw z największymi długami mierzą się firmy z Mazowsza, która nie oddały ubezpieczycielom 62,7 mln zł. Za nimi lokują się przedsiębiorstwa z Wielopolski z sumą 26,3 mln zł, a trzecie są podmioty działające na terenie województwa śląskiego z kwotą 24,7 mln zł.

Umowa nie wieńczy dzieła

Wielu klientom, zarówno konsumentom, jak i firmom, wydaje się, że zawarcie umowy ubezpieczenia oznacza finał transakcji. Tymczasem ciąży na nich obowiązek opłacenia składki – dopiero wtedy ubezpieczenie jest kompletne. Część klientów bagatelizuje konieczność zapłaty, a część zapomina, że powinna uregulować składkę. Tak właśnie powstają długi.

Ubezpieczyciele monitują klientów, ale jeśli nie uzyskają zapłaty, przekazują sprawy do windykacji. Do firmy windykacyjnej Kaczmarski Inkasso trafiają najczęściej nieopłacone polisy OC – głównie samochodowe, OC w życiu prywatnym i zawodowym, a także AC (autocasco) i assistance. Znaczą część zleceń stanowią też ubezpieczenia domów, mieszkań i obiektów w trakcie budowy, a także polisy rolnicze obejmujące gospodarstwa rolne oraz ubezpieczenia turystyczne i polisy firmowe, np. chroniące przed skutkami zalania czy pożaru.

- Praca naszych negocjatorów pokazuje, że długi w dużej mierze powstają w wyniku niewiedzy bądź niefrasobliwego podejścia do formalności, jakich należy dopełnić po zawarciu umowy ubezpieczenia. Wielu konsumentów i przedsiębiorców uznaje, że skoro agent przeprowadził ich przez proces zakupu, to dopełni reszty obowiązków, na przykład złoży za klienta wypowiedzenie umowy OC po zmianie ubezpieczyciela lub sprzedaży auta. Jednak nikt za klienta nie zapłaci składki, musi to zrobić sam – wyjaśnia Jakub Kostecki, prezes Zarządu firmy windykacyjnej Kaczmarski Inkasso.

Nic się nie stało

W przypadku polis obowiązkowych niektórzy klienci czekają do końca okresu ubezpieczenia i dopiero wtedy są skłonni uiścić należność. Oznacza to, że byli objęci ochroną „na koszt” ubezpieczyciela. Wśród dłużników jest też grono, które otwarcie odmawia uregulowania składki. W rozmowach z negocjatorami Kaczmarski Inkasso twierdzą, że skoro nie skorzystali z polisy w czasie jej obowiązywania, tzn. nie mieli kolizji bądź ich mieszkanie nie zostało zalane, to nie muszą nic płacić. Są też osoby, które nie poczuwają się do uregulowania należności za coś, czego materialnie nie otrzymali. Tym samym ubezpieczenia spadają w ich hierarchii płatności poniżej kredytów hipotecznych i innych zobowiązań. W trakcie rozmów z dłużnikami negocjatorzy spotkali się nawet ze stwierdzeniem, że „towarzystwo ubezpieczeniowe wymyśliło sobie obowiązek ubezpieczania”.

Nierzadko okazuje się, że polisa na samochód została zawarta na babcię lub dziadka, a opłacić miał ją wnuczek. Dotyczy to głównie osób poniżej 26 roku życia. Wychodzi wtedy na jaw, że seniorzy tylko podpisali się na umowie, a resztą miał się zająć młody krewny.

Negocjatorzy Kaczmarski Inkasso zetknęli się też z wymówką dotyczącą obowiązkowej polisy OC „Nie chcę mieć ubezpieczenia, bo jeżdżę bezpiecznie”. W przypadku umowy zawartej na odległość usłyszeli także „Nie zapłacę, bo ubezpieczyciel nie ma mojego podpisu”.

Rosną koszty napraw pojazdów

W tym roku największym wyzwaniem dla ubezpieczycieli jest inflacja i rosnące koszty oraz problemy z naprawami pojazdów. Odszkodowania i świadczenia z obowiązkowego OC posiadaczy pojazdów były w 2022 r. o 6 proc. większe niż w 2021 r. Jednocześnie pomimo wzrostu kosztów szkód, średnia składka w ubezpieczeniach OC pojazdów mechanicznych wzrosła tylko o 0,4 proc. i wyniosła 490 zł. W tym samym czasie średnia szkoda z OC wzrosła o 8,4 proc., do 9 199 zł. Odszkodowania z autocasco wyniosły o 6,9 proc. więcej niż rok wcześniej.

- Inflacja ma znaczny wpływ na konieczność urealniania wyceny usług w branży ubezpieczeniowej. Rosnące koszty pracy, drożejące podzespoły, a także zakłócenia w globalnych łańcuchach dostaw mogą powodować straty. Tylko same opóźnienia w dostawach części do aut doprowadzają do wydłużenia najmu pojazdów zastępczych nawet o kilka dni. To kosztuje ubezpieczycieli. Jeśli nałożyć na to zaległości klientów w opłacaniu składek, które według naszych danych sięgają ponad 400 milionów złotych, widać, że sytuacja branży nie jest łatwa. Nieuregulowane zobowiązania wobec ubezpieczycieli ma 203,4 tysiąca klientów, zarówno konsumentów, jak i firm. Przeciętne zadłużenie wynosi niemal 2 tysiące złotych – mówi Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej.

Ubezpieczenia gwarancji pod lupą

Najwięcej do oddania towarzystwom ubezpieczeniowym mają przedsiębiorcy, którzy zalegają na kwotę 220,7 mln zł. Gros tych długów – 81,4 mln zł – należy do branży TSL. Niesolidne w regulowaniu zobowiązań jest też budownictwo z kwotą 39,3 mln zł.

- Towarzystwa ubezpieczeniowe udzielają przedsiębiorcom coraz więcej gwarancji finansowych. Najpierw pandemia, a teraz spowolnienie gospodarcze, wysoka inflacja, rosnąca liczba upadłości i restrukturyzacje wśród przedsiębiorców dodatkowo zmobilizowały wiele firm do tego, by zabezpieczać transakcje płatności. Jest to niejako wpisane w ich politykę, zwłaszcza jeśli udzielają klientom wysokich kredytów kupieckich z długim terminem zapłaty. Natomiast towarzystwa ubezpieczeniowe, chcąc udzielić takiej gwarancji, muszą wcześniej sprawdzić kondycję finansową firm. KRD jest dla nich źródłem takich automatycznych raportów – informuje Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej.

Jeśli spojrzeć na zaległości przez pryzmat formy prawnej firm, to najmocniej zadłużone są spółki prawa handlowego, które nie uregulowały u ubezpieczycieli prawie 130 mln zł. Duża kwota, bo 91,3 mln zł, obciąża jednoosobowe działalności gospodarcze.

Mężczyźni mają większe długi niż kobiety

Dane KRD pokazują, że ostatni rok przyniósł zwiększenie długów klientów wobec ubezpieczycieli o 20 mln zł. Jeszcze dwanaście miesięcy temu wynosiły one 381,9 mln zł. Obecnie polis nie opłaciło 166 tys. konsumentów i 37,5 tys. firm. Takich nieopłaconych składek może być jednak znacznie więcej, ale często kwoty są zbyt niskie, by móc wpisać należność do KRD – minimalna wartość długu musi wynosić 200 zł w przypadku konsumenta i 500 zł w przypadku firmy.

W gronie konsumentów najmniej solidni w opłacaniu polis są mieszkańcy województwa mazowieckiego, którzy powinni oddać blisko 30 mln zł. Drudzy są dłużnicy z Wielkopolski w sumą blisko 20,3 mln zł, a trzeci Dolnoślązacy - ich konto obciąża 19,7 mln zł.

Wśród dłużników ubezpieczeniowych widniejących w KRD ponad ¼ to kobiety. Resztę stanowią mężczyźni - zazwyczaj to oni są właścicielami samochodów i na nich ciąży obowiązek zapłaty składki OC. W przypadku, gdy tego nie zrobią, ubezpieczyciele wpisują ich do KRD.

Problemy z płatnościami za polisy mają głównie Polacy w wieku 36-45 lat, którzy nie uregulowali 56,3 mln zł. Składek nie płacą też osoby pomiędzy 26 a 35 rokiem życia, na koncie których uzbierało się 45,1 mln zł długów. Największe zaległości w obu tych grupach dotyczą składek za ubezpieczenie OC pojazdów oraz nieruchomości. Najmniejsze zaległości dotyczą osób w wieku 18-25 lat, którzy uzbierali 10,8 mln zł długów.

W gronie przedsiębiorstw z największymi długami mierzą się firmy z Mazowsza, która nie oddały ubezpieczycielom 62,7 mln zł. Za nimi lokują się przedsiębiorstwa z Wielopolski z sumą 26,3 mln zł, a trzecie są podmioty działające na terenie województwa śląskiego z kwotą 24,7 mln zł.

Umowa nie wieńczy dzieła

Wielu klientom, zarówno konsumentom, jak i firmom, wydaje się, że zawarcie umowy ubezpieczenia oznacza finał transakcji. Tymczasem ciąży na nich obowiązek opłacenia składki – dopiero wtedy ubezpieczenie jest kompletne. Część klientów bagatelizuje konieczność zapłaty, a część zapomina, że powinna uregulować składkę. Tak właśnie powstają długi.

Ubezpieczyciele monitują klientów, ale jeśli nie uzyskają zapłaty, przekazują sprawy do windykacji. Do firmy windykacyjnej Kaczmarski Inkasso trafiają najczęściej nieopłacone polisy OC – głównie samochodowe, OC w życiu prywatnym i zawodowym, a także AC (autocasco) i assistance. Znaczą część zleceń stanowią też ubezpieczenia domów, mieszkań i obiektów w trakcie budowy, a także polisy rolnicze obejmujące gospodarstwa rolne oraz ubezpieczenia turystyczne i polisy firmowe, np. chroniące przed skutkami zalania czy pożaru.

- Praca naszych negocjatorów pokazuje, że długi w dużej mierze powstają w wyniku niewiedzy bądź niefrasobliwego podejścia do formalności, jakich należy dopełnić po zawarciu umowy ubezpieczenia. Wielu konsumentów i przedsiębiorców uznaje, że skoro agent przeprowadził ich przez proces zakupu, to dopełni reszty obowiązków, na przykład złoży za klienta wypowiedzenie umowy OC po zmianie ubezpieczyciela lub sprzedaży auta. Jednak nikt za klienta nie zapłaci składki, musi to zrobić sam – wyjaśnia Jakub Kostecki, prezes Zarządu firmy windykacyjnej Kaczmarski Inkasso.

Nic się nie stało

W przypadku polis obowiązkowych niektórzy klienci czekają do końca okresu ubezpieczenia i dopiero wtedy są skłonni uiścić należność. Oznacza to, że byli objęci ochroną „na koszt” ubezpieczyciela. Wśród dłużników jest też grono, które otwarcie odmawia uregulowania składki. W rozmowach z negocjatorami Kaczmarski Inkasso twierdzą, że skoro nie skorzystali z polisy w czasie jej obowiązywania, tzn. nie mieli kolizji bądź ich mieszkanie nie zostało zalane, to nie muszą nic płacić. Są też osoby, które nie poczuwają się do uregulowania należności za coś, czego materialnie nie otrzymali. Tym samym ubezpieczenia spadają w ich hierarchii płatności poniżej kredytów hipotecznych i innych zobowiązań. W trakcie rozmów z dłużnikami negocjatorzy spotkali się nawet ze stwierdzeniem, że „towarzystwo ubezpieczeniowe wymyśliło sobie obowiązek ubezpieczania”.

Nierzadko okazuje się, że polisa na samochód została zawarta na babcię lub dziadka, a opłacić miał ją wnuczek. Dotyczy to głównie osób poniżej 26 roku życia. Wychodzi wtedy na jaw, że seniorzy tylko podpisali się na umowie, a resztą miał się zająć młody krewny.

Negocjatorzy Kaczmarski Inkasso zetknęli się też z wymówką dotyczącą obowiązkowej polisy OC „Nie chcę mieć ubezpieczenia, bo jeżdżę bezpiecznie”. W przypadku umowy zawartej na odległość usłyszeli także „Nie zapłacę, bo ubezpieczyciel nie ma mojego podpisu”.